Vous aimerez aussi

-

Pourquoi la radio booste l’intention de voir un film en salle

Pourquoi la radio booste l’intention de voir un film en salle

-

Kantar Media sonde l’attention médiatique des Français

Kantar Media sonde l’attention médiatique des Français

-

67% des Européens font confiance à une marque après l’avoir entendue à la radio

67% des Européens font confiance à une marque après l’avoir entendue à la radio

-

Pour l’APR, la FM et le DAB doivent rester des outils de sécurité publique

Pour l’APR, la FM et le DAB doivent rester des outils de sécurité publique

-

Radio France renouvelle son dispositif publicitaire en faveur de la transition écologique

Radio France renouvelle son dispositif publicitaire en faveur de la transition écologique

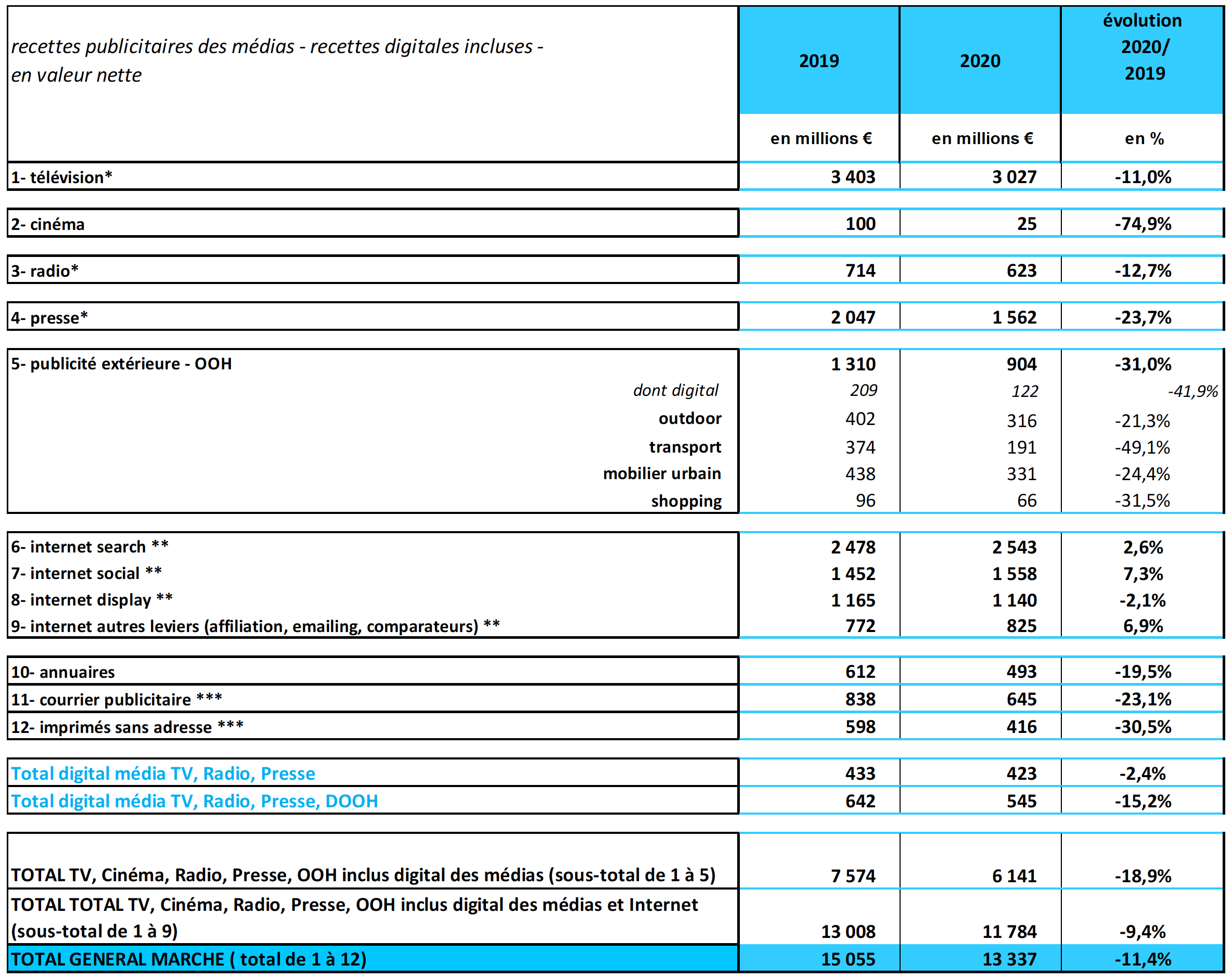

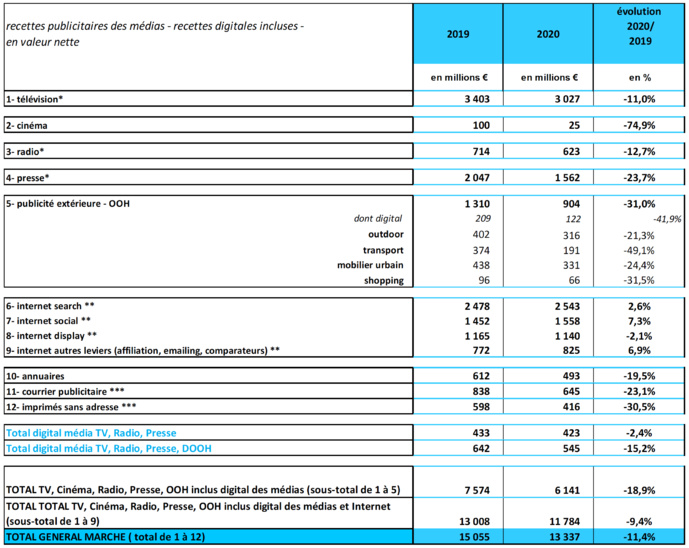

Ces recette incluent le périmètre observé par l’IREP (télévision, cinéma, radio, presse, publicité extérieure, annuaires, courrier publicitaire, imprimés sans adresse) ainsi que les recettes internet (search, display, social et autres leviers). Ces résultats prennent également en compte les recettes nettes digitales de la télévision, de la presse, de la radio et de la publicité extérieure. En ce qui concerne le périmètre des 5 médias (télévision, cinéma, radio, presse, publicité extérieure) avec internet, le marché régresse de -9,4% en 2020. Le digital des médias télévision, radio et presse affiche une baisse très contenue à -2,4% en 2020 par rapport à 2019, soit 423 millions d’euros, et si on y ajoute le DOOH (Digital Out Of Home) particulièrement affecté par la crise en 2020, la baisse est de -15,2% soit 545 millions d’euros.

Radio : une baisse assez contenue à -12,7%

Dans ce contexte baissier, certains médias tirent mieux leur épingle du jeu en fonction de la nature de leur média, de la structure de leur portefeuille publicitaire, et de l’incidence des périodes de confinement qui ont été plus ou moins impactantes selon les médias.

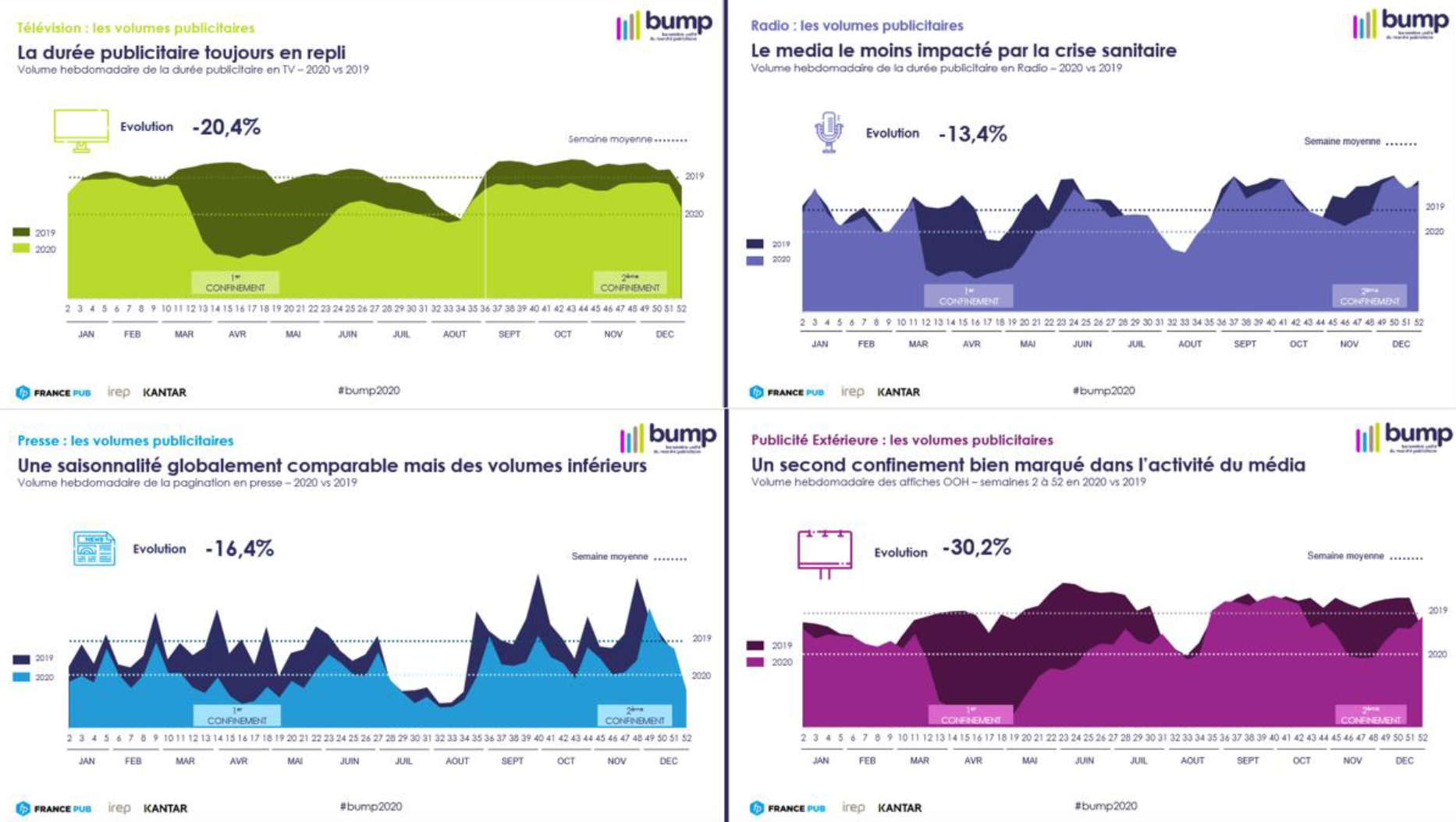

C’est la télévision qui connait in fine la plus faible régression à -11%, alors que 2019 était une année quasiment stable à -0,7%.

La radio a connu tout au long de l’année une baisse assez contenue à -12,7% alors qu’en 2019 le média montrait une dynamique positive à +1,7%. La presse dans sa globalité (pqn, pqr, phr, magazines, presse spécialisée et gratuits) voit ses recettes diminuer de -23,7%, une baisse conséquente alors que l’année 2019 affichait une décroissance restreinte de -4,1%. Les annuaires montrent également une régression marquée à -19,5% en 2020 vs -11,8% en 2019. Le Courrier Publicitaire est aussi en baisse de -23,1% par rapport à -7,5% en 2019.

C’est la télévision qui connait in fine la plus faible régression à -11%, alors que 2019 était une année quasiment stable à -0,7%.

La radio a connu tout au long de l’année une baisse assez contenue à -12,7% alors qu’en 2019 le média montrait une dynamique positive à +1,7%. La presse dans sa globalité (pqn, pqr, phr, magazines, presse spécialisée et gratuits) voit ses recettes diminuer de -23,7%, une baisse conséquente alors que l’année 2019 affichait une décroissance restreinte de -4,1%. Les annuaires montrent également une régression marquée à -19,5% en 2020 vs -11,8% en 2019. Le Courrier Publicitaire est aussi en baisse de -23,1% par rapport à -7,5% en 2019.

Certains médias ont été davantage impactés par la crise de la Covid-19, du fait d’une activité économique à l’arrêt en particulier pendant les mois du premier confinement, il s’agit de la publicité extérieure qui a connu plusieurs mois compliqués et régresse de -31% alors qu’elle affichait en 2019 une belle performance +3,6%. Dans le détail, le DOOH baisse de -41,9% alors que son ascension était spectaculaire en 2019 à +20,5%, l’outdoor baisse de -21,3% vs -2% en 2019, le transport à -49,1% vs +8,7% en 2019, le mobilier urbain de -24,4% vs +5,7% en 2019, le shopping à -31,5% vs +0,2% en 2019. Les Imprimés sans adresse sont en régression conséquente à -30,5% au regard d’une baisse plus contenue à -5,2% en 2019. Le cinéma a vécu une année sombre avec la fermeture des salles dès la mi-mars jusqu’au 22 juin et depuis novembre, et voit ses recettes chuter à -74,9% en 2020, bien loin de la dynamique positive de 2019 à +8,3%.

Volumes publicitaires et dynamique des secteurs

Le marché publicitaire 2020, comprenant les médias traditionnels, digitaux et le social mobile, a comptabilisé 60 809 annonceurs sur l’ensemble des médias, soit un net repli de -9% vs 2019. C’est sur cette tendance baissière que 2020 avait commencé avec -8% d’annonceurs au 1er trimestre, mais la crise sanitaire et le confinement ont poussé les annonceurs à stopper ou annuler leurs campagnes, ce qui a engendré une perte de -28% d’intervenants au 2ème trimestre. Les trimestres suivants ont finalement contenu la baisse avec respectivement -9% et -7% d’annonceurs. La radio clôture l’année avec -13,4% de durée publicitaire du fait d’une embellie estivale. Cependant les annonceurs ont été moins nombreux sur le média qui a perdu -23% de son portefeuille en 2020.

Le top des secteurs

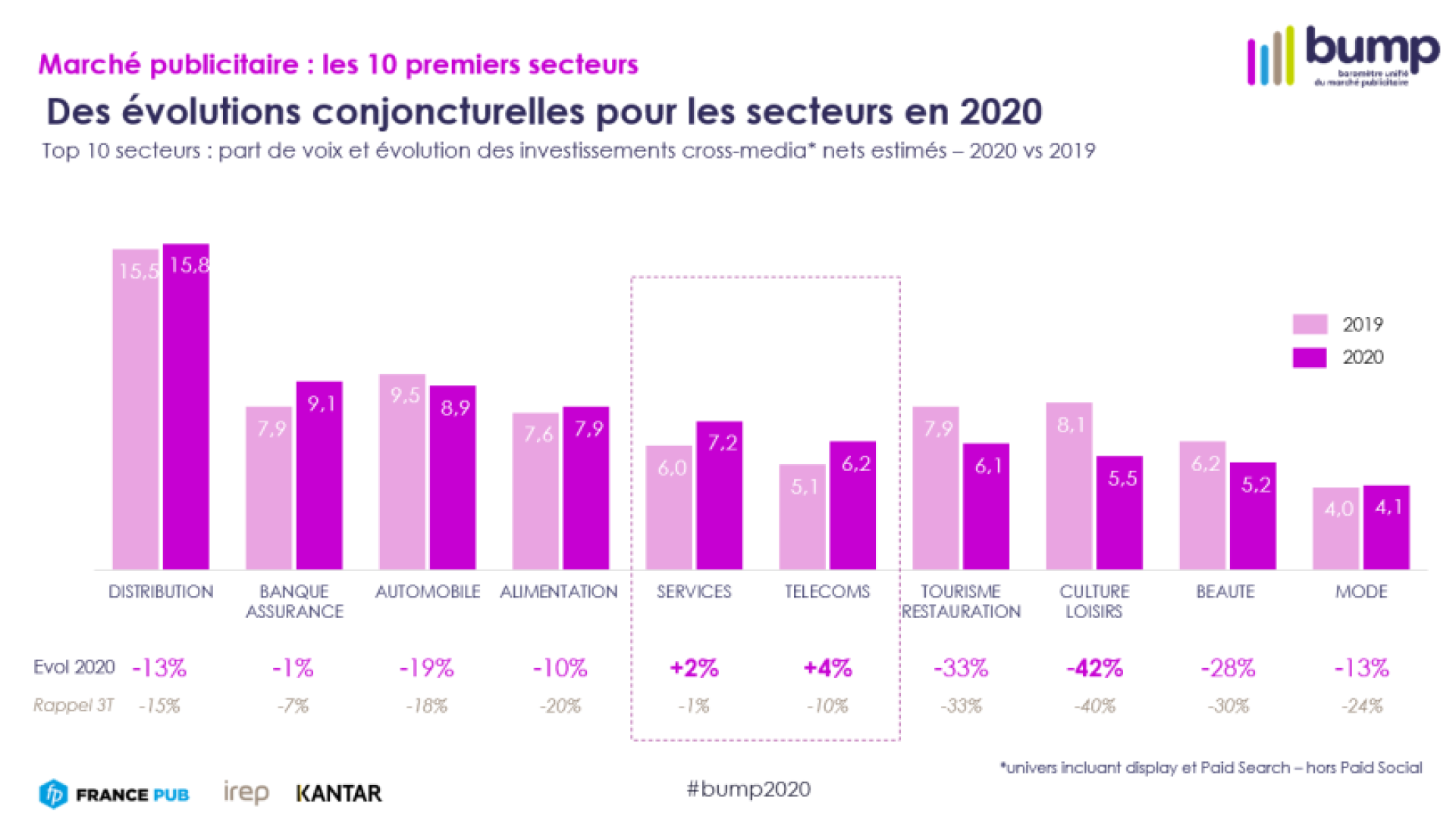

La distribution reste le 1er secteur en 2020 avec 15,8% de part de voix nette contre 15,5% en 2019. Le secteur a pourtant accusé une baisse de -13% mais ce résultat résulte essentiellement du repli des enseignes spécialisées (-22%), quand les généralistes ont été stables en 2020. Le secteur banque assurance a clôturé l’année au 2e rang avec un léger repli de son activité à -1% tandis que l’automobile a reculé de -19% et est passé au 3ème rang des secteurs. Tourisme et culture loisirs ont, bien sûr, été les deux secteurs les plus impactés avec des baisses respectives de -33% et -42%. À noter que la Mode semble avoir redressé la barre avec une activité à -13% en 2020 alors que son repli était de -24% à fin septembre. On observe ainsi une hausse des communications au dernier trimestre, en particulier sur le segment de l’optique mais aussi celui des annonceurs du prêt-à-porter et du luxe.

Finalement la crise sanitaire aura tout de même permis une plus grande visibilité pour certains secteurs. C’est le cas pour les services avec une forte hausse des communications gouvernementales, des services de livraison à domicile et des réseaux de rencontres. Les télécommunications se sont aussi nettement démarquées en 2020 avec une présence renforcée pour les offres de téléphonie mais surtout avec une forte croissance du segment des SVOD, tant pour les marques déjà bien implantées que pour les nouveaux arrivants sur ce marché.

Finalement la crise sanitaire aura tout de même permis une plus grande visibilité pour certains secteurs. C’est le cas pour les services avec une forte hausse des communications gouvernementales, des services de livraison à domicile et des réseaux de rencontres. Les télécommunications se sont aussi nettement démarquées en 2020 avec une présence renforcée pour les offres de téléphonie mais surtout avec une forte croissance du segment des SVOD, tant pour les marques déjà bien implantées que pour les nouveaux arrivants sur ce marché.

Le top des annonceurs

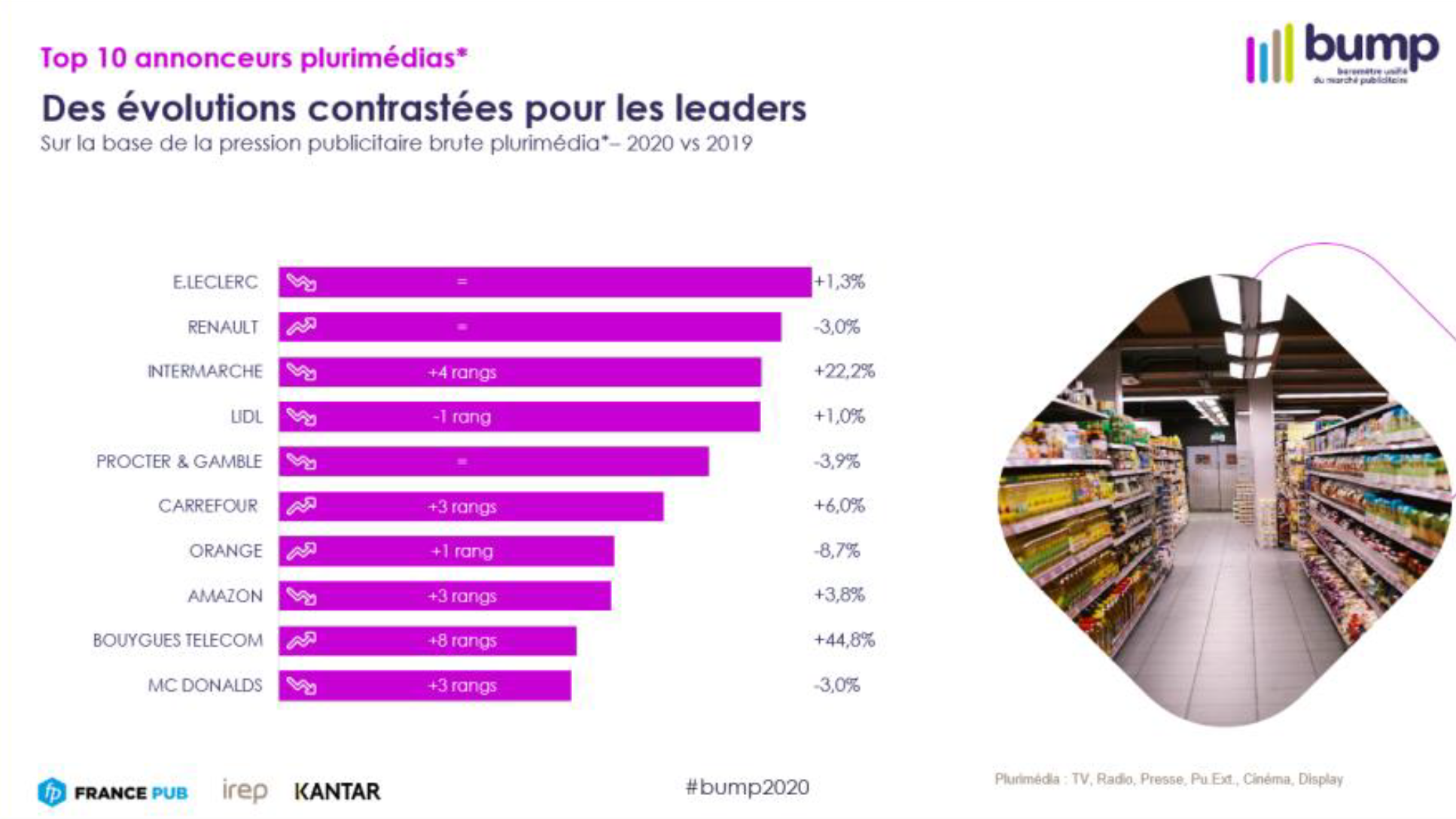

Le classement des annonceurs place E.Leclerc comme leader 2020 avec une pression brute en légère hausse (+1,3%). Une tendance observée pour les autres grandes enseignes généralistes du top 10 : Intermarché avec +22,2% de pression qui a gagné 4 rangs et Carrefour qui est classé 3 rangs de mieux avec un budget brut en hausse de +6%. Quant à Lidl, l’enseigne semble avoir stabilisé sa pression en 2020 (+1%) alors qu’Amazon a évolué à +3,8%. À noter également la forte croissance de Bouygues Telecom (+44,8%) qui s’est hissé au 9e rang, soit 8 rangs de mieux qu’en 2019. A l’inverse, Orange est orienté à la baisse à -8,7%. Mc Donalds ferme ce top 10 et a gagné 3 rangs en 2020 malgré un budget brut en repli de -3%. De manière générale, pour les annonceurs de ce top 10 ayant un budget annuel en baisse, leur progression de rangs dans le classement est également dû au net repli de certains leaders qui en sont sortis. Ainsi, Peugeot (-37,9%), Citroën (-31,6%) et SFR (-21,8%) ont fait place à Amazon, Bouygues Telecom et Mc Donalds.

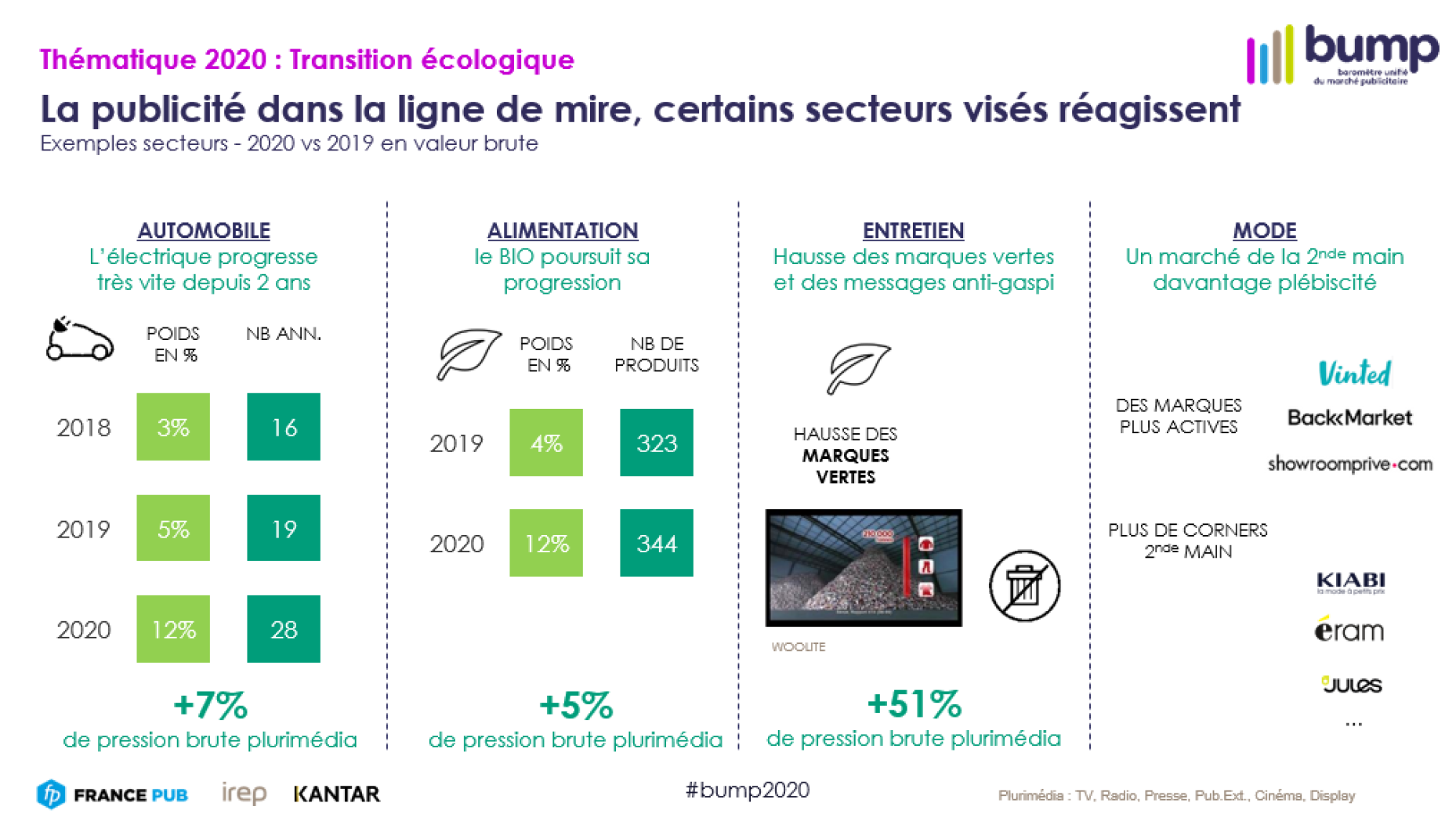

L'impact de la transition écologique

La loi "climat et résilience" est au coeur de l’actualité et concerne beaucoup de secteurs fondamentaux, dont la publicité qui se doit d’être plus responsable dans tous ses aspects. Pour l’automobile, on constate une forte croissance des communications sur l’électrique avec 28 annonceurs positionnés sur ce segment en 2020 contre 16 en 2018. Les publicités pour les véhicules électriques représentent désormais 12% de leur pression brute, c’est 8 points de mieux qu’en 2018. Même constat pour les modèles hybrides, bien plus présents dans les médias en 2020. Cette tendance s’accélère en 2021. Sur le secteur de l’alimentation, on constate une évolution permanente des publicités pour les produits Bio, laquelle se traduit en 2020 par une hausse de la pression publicitaire (+5%) et des marques plus nombreuses sur ce segment.

Les prévisions pour 2021

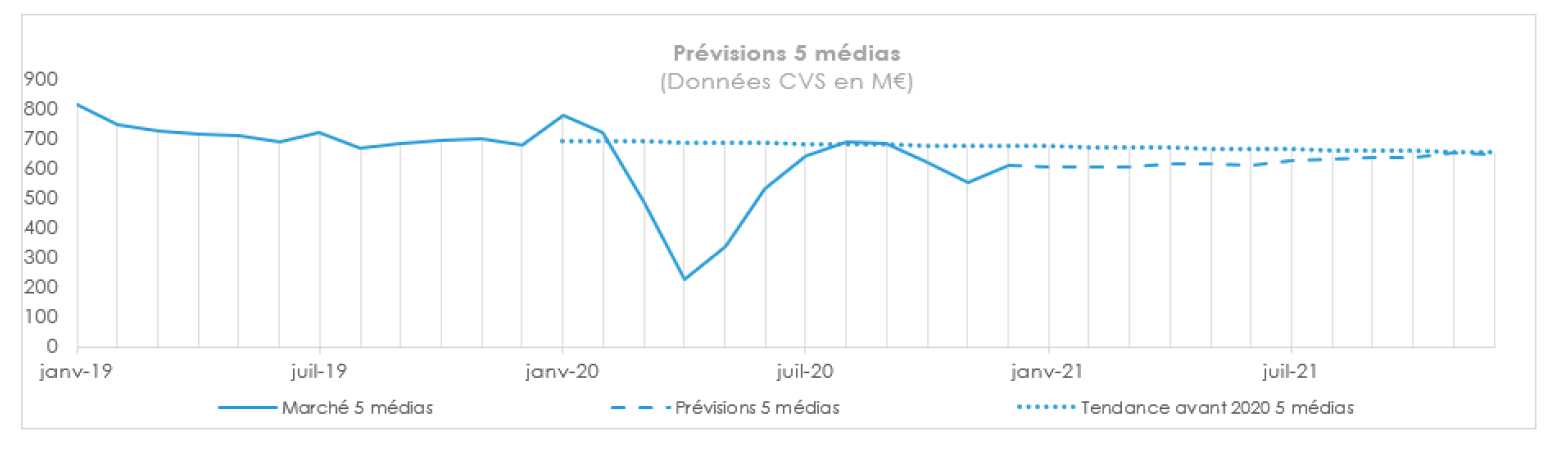

Dans un scénario central où l’activité économique restera contrainte par les mesures sanitaires pendant le premier semestre et où le déploiement généralisé de la vaccination ne sera pleinement effectif que vers la fin de 2021, le PIB connaîtrait une croissance d’environ 5% à 6% en 2021 et 2022. Au premier trimestre 2021, le marché publicitaire devrait se maintenir au niveau atteint au dernier trimestre 2020, reprendre modérément jusqu’à l’été et connaître au second semestre une reprise plus marquée grâce à la levée des mesures sanitaires pesant sur certains secteurs. Les 5 médias connaîtront un redémarrage progressif avec un rattrapage de tendance en fin d’année, qui portera la croissance annuelle à près de +9% (-12,5% par rapport à 2019). Les médias numériques ayant rattrapé leur niveau de tendance d’avant crise dès la fin d’année 2020, leur progression annuelle 2021 sera de +14,7%, (+15,2% par rapport à 2019).

Pour les autres médias, le rattrapage de la tendance d’avant crise sera plus poussif. En se basant sur la reprise de l’événementiel au second semestre 2021, leur croissance annuelle sera estimée à +14,7% (-20,6% par rapport à 2019).

Pour les autres médias, le rattrapage de la tendance d’avant crise sera plus poussif. En se basant sur la reprise de l’événementiel au second semestre 2021, leur croissance annuelle sera estimée à +14,7% (-20,6% par rapport à 2019).

Astériques (le marché publicitaire par média)

* Recettes digitales média : Extension de la marque média en digital (tous formats, toutes commercialisations regroupées) en excluant toute diversification 100% numérique

Les recettes digitales média TV, radio et presse sont dédupliquées du total marché afin de ne pas les comptabiliser deux fois car déjà incluses dans le display SRI

** Données issues de l'Observatoire de l'e-pub du SRI, réalisé par Oliver Wyman, en partenariat avec l'Udecam

*** Cette mesure prend uniquement en compte les recettes de distribution et ne comprend pas la production et le conseil

(1) Evolution 2020 périmètre PQR retropolé sur 2019

Les recettes digitales média TV, radio et presse sont dédupliquées du total marché afin de ne pas les comptabiliser deux fois car déjà incluses dans le display SRI

** Données issues de l'Observatoire de l'e-pub du SRI, réalisé par Oliver Wyman, en partenariat avec l'Udecam

*** Cette mesure prend uniquement en compte les recettes de distribution et ne comprend pas la production et le conseil

(1) Evolution 2020 périmètre PQR retropolé sur 2019

Le Site

Le Site

Triton Digital et Optable : un partenariat clé pour l’avenir de l’audio publicitaire

Triton Digital et Optable : un partenariat clé pour l’avenir de l’audio publicitaire